Владата и во наредниот период ќе има високи буџетски дефицити. Планира и полека да го намалува задолжувањето во странство, а да го зголемува се повеќе дома. Банкарскиот сектор се уште може да ја финансира државата, без да се намали способноста за кредитирање на фирмите и на населението. Сепак, Народната Банка почна да го поскапува домашното кредитирање и да праќа порака до банките, но и до Владата, да бидат внимателни околу кредитирањето и задолжувањата.

Наредната, 2023 година, Министерството за финансии и Владата планираат ново нето задолжување кое би било максимално до 850 милиони евра. Ако се реализира овој план кој е објавен во последната Стратегија за управување со јавниот долг 2023 – 2025 година, четврта година по ред, почнувајќи од 2020, буџетскиот дефицит, односно парите кои државата ги троши, а кои што ги нема и ги обезбедува преку нови задолжувања, ќе биде над 650 милиони евра.

ТАБЕЛА 1 |Во милиони евра|

ПЛАНИРАН ЛИМИТ ЗА НЕТО ЗАДОЛЖУВАЊЕ

|

2021Г. |

2022Г. |

2023Г. |

|

650 |

750 |

850 |

БУЏЕТСКИ ДЕФИЦИТ

|

2020Г. |

2021Г. |

2022 Г. |

2023Г. |

|

919 |

752 |

695 |

??? |

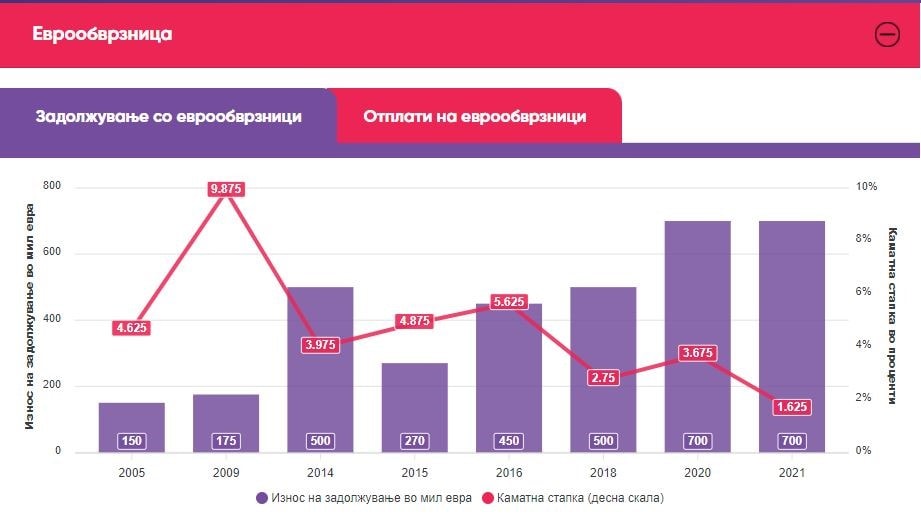

Вкупно во последниве три години (2020,2021,2022) новиот долг поради големите буџетски дефицити изнесува две милијарди и 366 милиони евра. Поголемиот дел од овој нов долг се финансираше со надворешно задолжување. Во 2020 и 2021 година се издадоа две евообврзници од по 700 милиони евра со камати од 3,675% и 1,625%.

Извор: Министерство за финансии

Дел од овие пари, пред се еврообврзницата од 2021 година се употребија за да се врати заемот од половина милијарда евра од 2014 година, додека остатокот од 200 милиони послужи да се финансира буџетскиот дефицит кој од првично планираните 568 милиони евра со ребалансот порасна на 752 милиони евра. Министерството за финансии и Владата од лани се ориентираа да почнат да го намалува задолжувањето надвор и да го зголемат дома.

Оваа 2022 година се планира главнината на домашниот и надворешниот долго како и буџетскиот дефицит или вкупно 886 милиони евра да се финансираат со поголемо од претходно, задолжување кај домашните банки и фондови. Оваа сума ќе изнесува 433 милиони евра или скоро 49% од парите што се потребни да се сервисираат долговите на Владата за 2022 година.

Според Стратегија за управување со јавниот долг Министерството за финансии планира во иднина да го смени соодносот на финансирање и да се потпира на поголемо домашно кредитирање на обврските од државниот долг, а со тоа и на буџетскиот дефицит. Во моментов, заклучно со 31.07 2022 година државниот долг изнесува 6.128,5 милиони евра (31,5 милиони повеќе од јуни), од кои: 3.649,8 милиони евра (59,55%) е надворешниот долг на државата и 2.478,7 милиони евра (40,45%) се однесува на внатрешниот државен долг.

Проблемот што веќе се надѕира е во тоа што на меѓународните пазари на капитал кредитите поскапуваат, а во наредниве неколку години Македонија ќе треба да врати тешки милиони евра долг, пред се поради издадените еврообврзници.

Проблем е и тоа што ако се зафати поголемо задолжување од домашните банки, може парите да се насочат кон државните хартии од вредност, а не кон кредитирање на населението и на фирмите. Со ова, граѓаните и фирмите освен со плаќање на даноците, ќе ја финансираат државата и со своите депозити во банките, кои се главен извор за кредитирање.

Сумите се во милиони евра

Извор: Министерство за финансии

Според податоците на Народната банка на Македонија, државата кај домашните банки е задолжена една милијарда и 220 милиони евра што засега не претставува опасност од поголемо зафаќање од активата на банките, со што би се намалило кредитирањето на фирмите и на населението.

ТАБЕЛА 4

АКТИВА НА БАНКИТЕ

|

10.350.000.000 евра |

ПЛАСМАНИ НА КРЕДИТИ:

|

ДРЖАВА |

1.220.000.000 евра |

|

ФИРМИ |

3.187.000.000 евра |

|

НАСЕЛЕНИЕ |

3.333.000.000 евра |

Сепак, Народната Банка по стапките и на Европската Централна Банка, американските Федерални Резерви, во изминатиов период ја зголемуваше неколку пати референтната камата која сега е 3% на годишно ниво, со што прати неколку пораки до банкарскиот сектор, граѓаните и фирмите:

- Да се зголеми штедењето во денари со поголеми камати

- Да се внимава на квалитетот и секторите за кредитирање:

- Кај станбените кредити

- Кај потрошувачките кредити и кредитните картички бидејќи со порастот на референтната камата, секој шест месеци се редефинира казнената камата која според Законот за облигациони односи изнесува референтна камата плус 10 п.п. за договори меѓу фирми и фирми и 8 п.п. ако во доворот една страна е граѓанин.

- Се даде до знаење дека и задолжувањето во домашните банки станува се поскапо и фискалната политика (Министерство за финансии) да биде внимателно колку ќе се задолжува кај домашните банки.

Нашата Централна Банка сепак во овој момент вели дека „Анализите на засега не упатуваат на присутен ефект на “истиснување” на приватниот сектор, односно вложувањата во пласмани на државата засега не го ограничуваат просторот на банките за кредитирање на претпријатијата и на граѓаните.“

Од Министерството за финансии на прашањето дали ако се зголеми задолжувањето кај домашните банки, може да се загрози кредитирањето на фирмите и на граѓаните, одговорија:

„Задолжувањето на домашен и надворешен пазар, подлежи на претходни анализи, при што се внимава на сите аспекти. Банкарскиот сектор е ликвиден.“

Ликвидноста и стабилноста на банкарскиот сектор ја потврдија и од НБРМ, од каде велат дека банките имаат солидна ликвидност, добро се капитализирани, со отпорност на шокови и имаат потенцијал да ја поддржат економијата. Одлуките за тоа каде ќе го насочат тој потенцијал, како и досега, ќе зависат од деловната политика на секоја банка и проценките за ризикот во однос на приносот од инвестирањето.

Сепак, НБРМ посочува банките да бидат внимателни.

„Тековните услови на висока неизвесност и ризици од окружувањето, налагаат потреба од зголемена претпазливост, особено во контекст на управувањето со кредитниот ризик и планирањето на капиталните позиции на банките.“

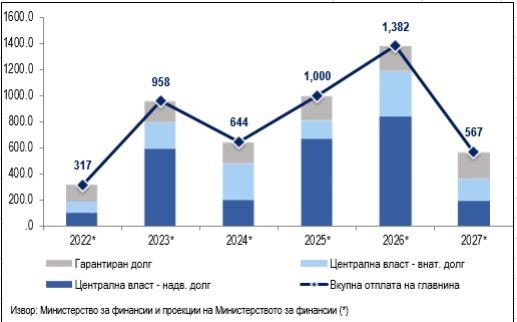

Инаку, во наредниве неколку години, доспеваат големи долгови кои преку нови задолжувања ќе се рефинансираат, што ќе ја натера Владата да се обиде да обезбеди ем големи пари, ем тие да бидат со ниска камата.

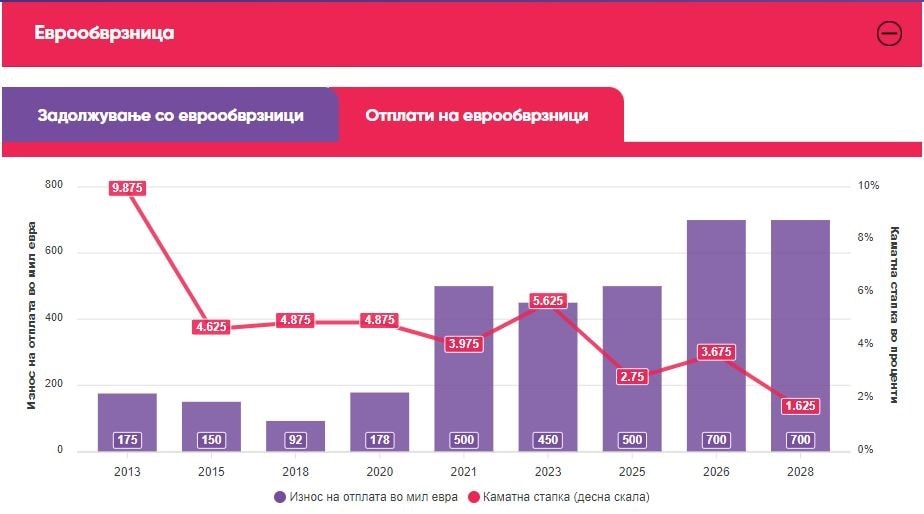

До 2028 година ќе треба да се рефинансираат 2,35 милијарди евра еврообврзници, плус да се финансираат годишните дефицити и да се враќаат другите задолжувања. Од Министерството за финансии затоа се надеваат дека годинава ќе се задолжат малку повеќе и дел од парите ќе ги трошат наредната, 2023 година. Сепак, засега нема никакви информации дали Македонија ќе ги добие најавените 900 милиони евра од Меѓународниот монетарен фонд со многу ниска каматна стапка од околу 1% годишно.

„Во тек се преговорите со ММФ. Остварени се состаноци на високо ниво, при што е нагласено дека добрите економски политики и економската стабилност ја квалификуваат Република Северна Македонија за користење на инструментот на ММФ за претпазливост и ликвидност, којшто се доделува исклучиво на земјите со здрави економски фундаменти. Министерството за финансии секогаш ја информира јавноста за преземените чекори во овој дел“, велат од Министерството за финансии.

Инаку, во последниве 15 години, поточно неколку месеци од 2009 година, кога владата на ВМРО ДПМНЕ предводена од Никола Груевски, во време на големата финансиска криза почна поинтензивно задолжување кај домашните банки, монетарната власт, НБРМ, ја зголеми референтната каматна стапка за 2 п.п. од 7 на 9% со што ја натера фискалната политика да ги смени приоритетите.

Целата анализа е достапна на следниот линк: https://pari.com.mk/gragjanite-duplo-ke-gi-finansisraat-dolgovite-na-vladata/